Autoversicherung für Fahranfänger und junge Leute – 8 Tipps, wie es billiger wird

Nicht immer handelt es sich bei Fahranfängern zwangsläufig auch um junge Leute. Daher gilt es, bei der Suche nach dem richtigen Versicherungsschutz für die Autoversicherung ein wenig zu unterscheiden. Versicherungsvertreter lieben junge Leute als Fahranfänger. Hohe Prämien bescheren ihnen hohe Provisionen. Gerade jetzt im Herbst ist die Jagd auf neue Kunden wieder eröffnet – einige Versicherer reden von der „Wechselschlacht“. Der 30. November, Stichtag für den Wechsel der Autoversicherung, steht bald schon wieder an. Nicht nur die Blätter fallen von den Bäumen, sondern auch die Versicherungsaußendienstler bei potenziellen Kunden mit der Tür ins Haus. Autoversicherungen bringen der Branche und dem Vertrieb zwar nur bedingt Profit, gelten aber seit jeher als Türöffner für andere Geschäftsabschlüsse. Seitdem sich neutrale Versicherungsvergleiche jedoch immer mehr etabliert haben, weht dem Vertrieb ein immer rauerer Wind ins Gesicht. Damit potenzielle Versicherungsnehmer bei der autonomen Auswahl ihres künftigen Autoversicherers aber wissen, worauf sie achten müssen, haben wir hier die wichtigsten Fakten zusammengestellt.8 Tipps: Wie kann man als Fahranfänger die Prämie senken?

Rein rechtlich beginnen Fahranfänger mit der Schadensfreiheitsklasse 0. Theoretisch bedeutet dies einen Prozentsatz von 100. Es ist den Versicherungsgesellschaften allerdings inzwischen selbst überlassen, mit wie viel Prozent sie die SF-Klasse hinterlegen. So gibt es Anbieter, die bei SF 0 lediglich 95 Prozent der Prämie ansetzen. Es ist allerdings ein Fehler davon auszugehen, dass diese Police automatisch preiswert ist. Berechnet ein Anbieter 100 Prozent auf 1.000 Euro in SF 0, fällt dies preiswerter aus, als bei ein em Anbieter, der in SF 0 eine Prämie von 95 Prozent, effektiv 1.1000 Euro, kalkuliert. Es gibt allerdings einige Wege, wie ein Fahranfänger die Prämie senken kann. Folgende Optionen bestehen, um als Fahranfänger nicht in die SF 0-Falle zu tappen:- Führerschein mit 17

- Kein anfängerspezifisches Fahrzeug wählen

- Zweitwagenregelung

- Rabattübertrag

- Telematiktarife

- Moped als Vorversicherung

- Anmeldung vor dem 1. Juli

- Überversicherung vermeiden

Junge Leute – Definition und Auswirkung

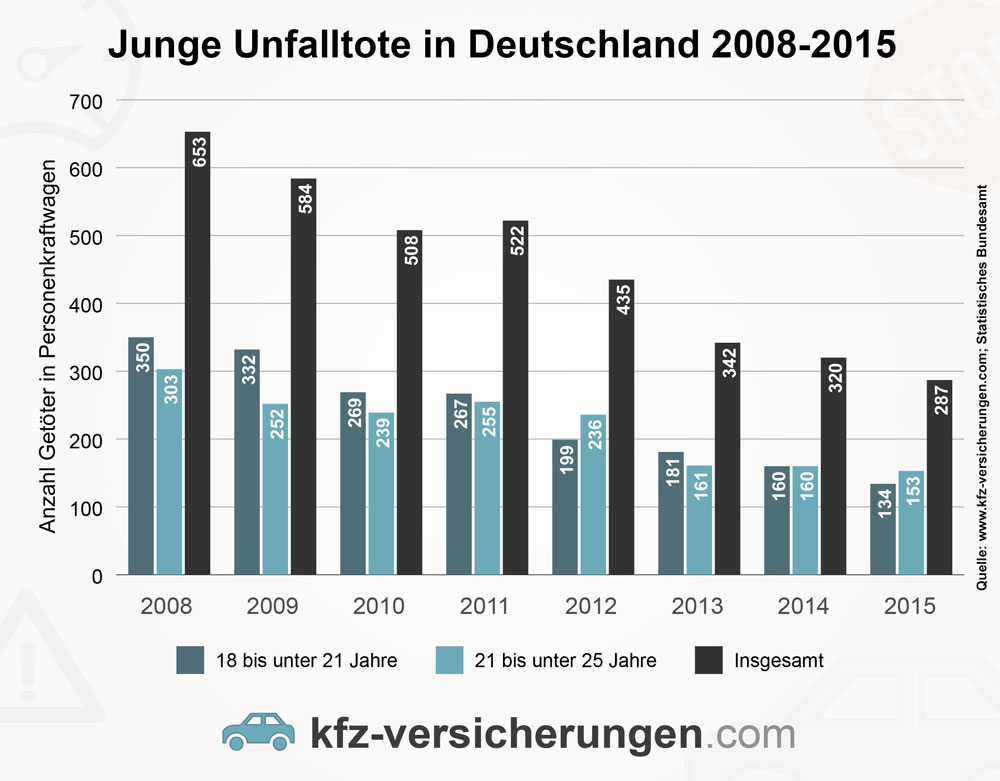

Im Versicherungsantrag taucht die Frage auf, ob Fahrer unter 23 das Fahrzeug benutzen. Wird diese Frage bejaht, kommt als nächster Punkt, ob der Fahrer oder die Fahrerin am begleiteten Fahren teilgenommen hat. Fahrer unter 23 gelten als besonders unfallgefährdet. Damit schnellt die Versicherungsprämie für diesen Personenkreis überdurchschnittlich hoch. Das begleitete Fahren, der Führerschein mit 17, zeigte jedoch positive Auswirkungen hinsichtlich des Rückgangs von Unfällen bei unter 23jährigen (1). Es spielt bei der Berechnung der Versicherungsprämie keine Rolle, ob der Führerschein mit 17 auch am 17. Geburtstag oder erst einen Tag vor dem 18. Geburtstag ausgehändigt wurde. Bei einigen Versicherern steigt die Prämie trotz des begleiteten Fahrens stark an, bei anderen macht sich der Einschluss des Führerscheinneulings kaum bemerkbar. Ein Versicherungsvergleich jetzt im Herbst kann durchaus helfen, im kommenden Jahr deutlich weniger an Prämien zu bezahlen.

Bei einigen Versicherern steigt die Prämie trotz des begleiteten Fahrens stark an, bei anderen macht sich der Einschluss des Führerscheinneulings kaum bemerkbar. Ein Versicherungsvergleich jetzt im Herbst kann durchaus helfen, im kommenden Jahr deutlich weniger an Prämien zu bezahlen.

Fahranfänger – das Auto gibt den Ausschlag

Fahranfänger, die auf der Suche nach dem richtigen Auto sind, greifen immer wieder auf die gleichen Fahrzeuge zurück. Die Folge: Diese Fahrzeugtypen gelten als besonders unfallträchtig und werden entsprechend in eine teurere Typklasse eingestuft. Typische Fahranfängerautos sind beispielsweise der VW Polo, der Opel Corsa oder der Fiat Punto.| Marke | Modell | PS | Baujahr | Anteil junger Fahrzeughalter in % |

|---|---|---|---|---|

| Fiat | Punto | 60 | 2002 – 2008 | 14,7 |

| VW | Polo | 54 | 1994 – 1995 | 14,2 |

| Ford | Fiesta | 82 | ab 2008 | 13,0 |

| Opel | Corsa | 75 | ab 2000 | 12,7 |

| VW | Lupo | 50 | 1998 – 2005 | 12,7 |

| Ford | Ka | 69 | ab 2008 | 12,3 |

- Jahreskarte für den ÖPNV

- Bahncard

- Immobilieneigentum

- Kinder unter 16 Jahren im Haushalt des Versicherungsnehmers

- Beruf

Praxistipp: Auch wenn Sie kein Bahnfahrer sind, der Kauf einer Bahncard 25 kann, abhängig vom Versicherer, die Prämie um mehr als den Preis für die Bahncard reduzieren.

Die Zweitwagenregelung – die beliebteste Variante

Sofern sich im Haushalt bereits ein Fahrzeug befindet, ist es am einfachsten, das neue Auto als Zweitwagen bei der Versicherung anzumelden. Gemäß den Musterbedingungen des Gesamtverbandes der deutschen Versicherungswirtschaft (GdV) beginnt die Einstufung des Zweitfahrzeuges mit der SF-Klasse 1 zu 70 Prozent (3). Bei der Allianz, Deutschlands größtem Versicherer, kostet ein Opel Corsa B, Baujahr 2002 mit 55 kW nur in der Haftpflichtversicherung in der SF 0 halbjährlich regulär 2.089,99 Euro. Dies galt trotz begleiteten Fahrens. Als Zweitwagen werden bei Versicherung über den Halter des Erstfahrzeuges nur noch 1.371,19 Euro halbjährlich berechnet.Tipp: Einige Versicherer versichern das Zweitfahrzeug in der selben SF-Klasse wie das Erstfahrzeug. Ist der Erstwagen mit SF 30 eingestuft, gilt dies automatisch auch für das Zweitfahrzeug. Dies setzt voraus, dass beide Autos dort versichert sind. Es macht also Sinn, zu schauen, bei welchem Versicherer in der Summe beide Autos am preiswertesten versichert sind. Den 30.11. für beide Autos nutzen – ein Versicherungsvergleich zeigt, wo das enorme Sparpotenzial steckt!

Neue Versicherung gesucht? Dann jetzt hier anfragen:

Der Rabattübertrag

Diese Option rechnet sich erst, wenn der Fahrer einige Jahre den Führerschein hatte. Beispiel: Der Großvater hat SF 20 und kann kein Auto mehr fahren. Der Enkel besitzt seit fünf Jahren den Führerschein ohne eigenes Auto. Der Enkel kann jetzt im Rahmen eines Rabattübertrags sein neu erworbenes Auto mit SF 4 versichern. Es können immer nur die Jahre berücksichtigt werden, die der neue Versicherungsnehmer hatte, um sich einen Rabatt zu „erfahren“. Fünf Jahre Führerscheinbesitz bedeuten Einstufung in die SF-Klasse 4. Richtig günstig wird es, wenn ein entsprechender Rabattübertrag auf die Zweitwagenregelung angewendet wird, da die Eltern in der Regel in einer besseren SF-Klasse sind. Der SF-Übertrag ist übrigens eine Einbahnstraße. Eine einmal abgetretene Schadensfreiheitsklasse kann nicht wieder zurückübertragen werden. Darüber hinaus funktioniert dies auch nur noch innerhalb von Familien.Telematiktarife

Telematiktarife sind noch nicht besonders populär, sogar die Versicherer tun sich mit der konsequenten Einführung schwer. Bei diesen speziellen Tarifen wird eine Blackbox im Auto installiert. Dieser kleine Computer sammelt kontinuierlich Daten über das Fahrverhalten, beispielsweise Beschleunigung, Abbremsen oder Überholen. Je defensiver sich der Fahrer verhält, um so niedriger fällt die Versicherungsprämie aus. Was sich in den USA etabliert hat, scheitert hierzulande unter anderem daran, dass der Versicherungsnehmer den Minicomputer selbst kaufen muss. Datenschutzrechtliche Bedenken spielen in der öffentlichen Diskussion ebenfalls hinein.Warum der 1. Juli eine Rolle spielt

Die meisten Autofahrer freuen sich, so sie keinen Unfall im laufenden Jahr hatten, auf den 1. Januar. An diesem Tag werden sie in der SF-Klasse eine Stufe günstiger gestellt. Bei einem Fahranfänger gilt dies jedoch nur, wenn er das Auto vor dem 1. Juli versichert hatte. Bei einem Versicherungsbeginn nach dem 30. Juni muss er mit der neuen SF-Klasse bis zum 1. Januar des übernächsten Jahres warten.Tipp: Wenn feststeht, dass im Juli oder August auf jeden Fall der Führerschein kommt, macht es Sinn, das Fahrzeug bereits im Juni zu versichern. So ist sichergestellt, dass ab 1. Januar die bessere SF-Klasse greift. Der Versicherungsvergleich zeigt, wie groß die Einsparung ausfällt.

Was bringt mir das Mofa?

Einige Versicherungsgesellschaften rechnen bei der Autoversicherung die Vorversicherungsdauer des Mofas oder Kleinkraftrades an. Die Voraussetzung ist jedoch, dass das Zweirad auch bei ihnen versichert war. Es besteht also schon mit 15 Jahren die Möglichkeit, auf die spätere Prämie für das Auto Einfluss zu nehmen.Wie viel Versicherung brauche ich wirklich?

Glaubt man dem Versicherungsaußendienst, so kann der Versicherungsschutz gar nicht umfassend genug sein. Dabei ist jedoch klar, dass die Prämie um so höher ausfällt, je umfassender die Versicherung gestaltet ist. Zur Erinnerung, es gibt drei Bausteine in der KFZ-Versicherung:- Die KFZ-Haftpflichtversicherung, ohne deren Nachweis kein Auto zugelassen wird.

- Die Teilkaskoversicherung für Schäden durch Wild, Feuer, Blitz, Hagel und für Glasschäden.

- Die Vollkaskoversicherung für selbst verursachte Schäden am Auto.

Unterschiedliche Tarife bieten unterschiedliche Leistungen

Die Versicherer bieten in der Regel drei Tarifmodelle an, die auf Namen wie „Basis“, „Classic“ und „Komfort“ lauten.Haftpflichtversicherung

Wichtig ist, dass die Haftpflichtversicherung so hoch wie möglich abgeschlossen wird. Eine Deckungssumme von 100 Millionen Euro sollte Standard sein. Angenommen, ein Fahrer verursacht mit einem voll besetzten Auto einen Unfall mit einem anderen ebenfalls voll besetzten Fahrzeug, besteht ein Regressanspruch von sieben Personen. Waren diese verletzt, fordern die Krankenkassen vom Unfallverursacher alle Kosten für die medizinische Behandlung. Bergungskosten und Polizeieinsatz sind die nächsten Kostenfaktoren. Kann ein Verletzter keinen Beruf mehr ausüben, ist der Verursacher ebenfalls in der Pflicht einer Rentenzahlung oder einmaligen Kapitalleistung. Für die Versicherungssumme der Haftpflicht gilt: Je höher, je besser.Fahrzeugversicherung

Der Abschluss einer Teilkaskoversicherung oder Vollkaskoversicherung hängt von zwei Faktoren ab. Zum einen vom Alter des Fahrzeuges, zum anderen vom Budget des Versicherungsnehmers. Erwirbt ein Fahranfänger ein Auto für 1.000 Euro, wäre die Fahrzeugversicherung übertrieben. Betrug der Kaufpreis dagegen eine größere Summe und wurde mittel Kredit finanziert, sollte die Vollkaskoversicherung ein Muss sein. Nichts ist ärgerlicher, als einen Kredit für ein Auto abzubezahlen, welches auf dem Schrottplatz steht. Die wesentlichen Unterschiede zwischen den einzelnen Versicherungen finden sich nicht in der Haftpflicht, sondern in den Einschlüssen bei der Fahrzeugversicherung. Einige Gesellschaften bieten hier Baukästen an, mit denen bestimmte Risiken gegen einen Mehrbeitrag zusätzlich abgedeckt werden können. Andere liefern feste Tarife ohne zusätzliche Optionen. Ein wesentlicher Punkt in der Teilkaskoversicherung ist der Passus „Tierbissschäden“. Der Schaden selbst ist meist mit ein paar Euro beglichen. Wichtiger ist jedoch, dass die Versicherung die Folgeschäden abdeckt. Der Ölschlauch selbst kostet nicht viel, der Motorschaden aufgrund Ölverlustes kann jedoch einen wirtschaftlichen Totalschaden bedeuten. Interessante Infos finden sich im nachfolgenden Video:Was benötige ich für die Zulassung eines Autos?

Damit der Weg zur Zulassungsstelle nicht wiederholt werden muss, hier eine kurze Aufstellung, was für die Anmeldung eines Autos notwendig ist:- EG-Übereinstimmungsbescheinigung (COC-Bescheinigung)

- Personalausweis oder Reisepass

- Elektronische Versicherungsbestätigung (eVB). Diese kann am PC beim Versicherer der Wahl beantragt werden und ist sechs Monate gültig.

- Fahrzeugbrief/Zulassungsbescheinigung Teil II

- Fahrzeugschein/Zulassungsbescheinigung Teil I

- TÜV-Bericht der letzten Hauptuntersuchung

- Kennzeichenschilder. Diese werden im Rahmen des Zulassungsvorgangs erworben.

- Vollmacht (bei Fremdantrag)

- Einzugsermächtigung für Kfz-Steuer

- Handelsregisterauszug oder Gewerbeanmeldung bei Nutzung als Firmenfahrzeug

| Dienstleistung | Preis (Sept. 2016) |

|---|---|

| Neuzulassung eines Neufahrzeugs | 27,60 Euro |

| Wiederzulassung für den gleichen Halter nach vorübergehender Abmeldung innerhalb des Zulassungsbezirks | 12,70 Euro |

| Halterwechsel innerhalb des Zulassungsbezirks für ein zugelassenes Fahrzeug | 19,90 Euro |

| Halterwechsel innerhalb des Zulassungsbezirks für ein abgemeldetes Fahrzeug | 28,10 Euro |

| Umschreibung eines Fahrzeuges mit auswärtigen Kennzeichen für den gleichen Halter | 28,10 Euro |

| Umschreibung eines Fahrzeugs mit auswärtigen Kennzeichen für einen anderen Halter | 28,10 Euro |

| Kurzzeitkennzeichen | 10,50 Euro |

| E-Kennzeichen (Änderung der Fahrzeugpapiere) | 10,20 Euro |

| Ausfuhrkennzeichen | 34,60 Euro |

| Zuteilung Saisonkennzeichen (Fahrzeug ist bereits zugelassen) | 28,10 Euro |

| Wunschkennzeichen | 10,20 Euro |

| Vorabreservierung Wunschkennzeichen | 2,60 Euro |